แนวคิดแผนการออมการลงทุน เพื่อเกษียณอย่างมีสุข

แท้จริงแล้วเมื่อคน เราเข้าสู่วัยใกล้เกษียณอายุ ความสามารถในการหารายได้จะมีลดลง เมื่อเทียบกับค่าใช้จ่ายด้านอื่นที่เพิ่มเข้ามาโดยเฉพาะอย่างยิ่งค่ารักษา พยาบาล และการดูแลสุขภาพยามเกษียณ … คงจะดีกว่าเป็นแน่ หากเราสามารถเตรียมพร้อมรองรับอนาคตด้วยแผนการออมเงินอย่างมีระบบและเพียงพอ ต่อการใช้จ่าย

แต่จะต้องมีเงิน ออมจำนวนเท่าใด ? จึงจะเพียงพอกับชีวิตหลังเกษียณ … เป็นอีกหนึ่งคำถามยอดนิยมสำหรับผู้ที่เริ่มต้นวางแผนการออมเพื่อวัยเกษียณ ซึ่งวิธีการออมที่นิยมก็คือการฝากเงินไว้กับธนาคารพาณิชย์ หรือ บางท่านอาจมีการลงทุนในรูปของสินทรัพย์อื่น เช่น ทองคำ ที่ดิน อสังหาริมทรัพย์ ขณะที่พนักงานในภาคเอกชนส่วนใหญ่ ก็ฝากความหวังไว้กับกองทุนสำรองเลี้ยงชีพ ซึ่งเป็นระบบการออมร่วมกันระหว่างนายจ้างและลูกจ้างในลักษณะทยอยสะสม เพื่อเป็นหลักประกันให้อุ่นใจว่าจะมีเงินก้อนไว้ใช้จ่ายเมื่อลาออกจากงาน หรือเกษียณอายุ โดยเงินสะสมดังกล่าวมีการบริหารจัดการโดยนักลงทุนมืออาชีพอีกต่อหนึ่ง

คำ ถามที่ตามมาคือ … แล้วกองทุนสำรองเลี้ยงชีพที่เราเป็นสมาชิกอยู่นั้น สามารถสร้างระดับการออมให้เติบโตเพียงพอกับอนาคต และ ชีวิตหลังเกษียณหรือไม่? หากคำตอบคือไม่ … จะมีวิธีการใดบ้างที่ช่วยให้เรามีเงินออมไว้ใช้จ่ายหลังเกษียณอย่างเพียงพอ

Employee’s Choice นับเป็นทางเลือกใหม่ของการออมเงินผ่านกองทุนสำรองเลี้ยงชีพ ความโดดเด่นของ Employee’s Choice อยู่ที่การเปิดโอกาสให้สมาชิกได้ตัดสินใจเลือกนโยบายการลงทุนด้วยตนเอง เพื่อให้สอดคล้องกับอายุของสมาชิก ระดับความเสี่ยงที่รับได้ รวมถึงเป้าหมายเงินออมหลังเกษียณที่แต่ละคนก็มีการกำหนดตัวเลขจำนวนเงิน และการแผนการใช้เงินที่แตกต่างกันออกไป

วิธี การนี้จะแตกต่างออกไปจากรูปแบบกองทุนสำรองเลี้ยงชีพแบบเดิม ที่นโยบายการลงทุนจะถูกกำหนดโดยคณะกรรมการกองทุนซึ่งจะใช้วิธีการพิจารณาผล ตอบแทนให้สมาชิกแบบภาพรวม เพื่อความสะดวกและง่ายต่อการบริหารงานและติดตามผล นโยบายการลงทุนที่ใช้จึงตั้งอยู่บนระดับความเสี่ยงต่ำเป็นหลักเพื่อรักษา เงินต้นให้คงอยู่ ผลตอบแทนจากการลงทุนที่ได้จึงค่อนข้างต่ำและอาจไม่เพียงพอกับการดำเนินชีวิต หลังเกษียณ

ขณะที่ Employee’s Choice นั้น สมาชิกสามารถปรับเปลี่ยนนโยบายการลงทุนได้อย่างเหมาะสม โดยในช่วงอายุน้อยอาจจะเลือกการลงทุนที่มีความเสี่ยงสูงขึ้นเพื่อเปิดโอกาส ให้เงินลงทุนสามารถงอกเงยได้มากและรวดเร็ว และเมื่อถึงช่วงอายุใกล้เกษียณก็อาจเลือกลงทุนในผลิตภัณฑ์การเงินที่ความ เสี่ยงต่ำ ซึ่งโดยรวมในระยะยาวแล้ว สมาชิกจะได้รับผลตอบแทนโดยเฉลี่ยสูงกว่าการลงทุนแบบความเสี่ยงต่ำเพียงอย่าง เดียวมาตลอดชีวิต

หากคุณเป็นผู้หนึ่งที่สนใจการออมระรูปแบบ Employee’s Choice ก่อน อื่นลองมาประเมินกันสักนิดว่าขณะนี้คุณควรมีระดับเงินออมเพื่อวัยเกษียณ จำนวนเท่าใด จะมีปัจจัยใดบ้างที่จะทำให้คุณพลาดเป้าหมายเงินออมไปอย่างน่าเสียดาย และทุกวันนี้ มีวิธีการใดบ้างที่จะทำให้คุณออมเงินได้อย่างหมดห่วง และเตรียมตัวใช้ชีวิตวัยเกษียณได้อย่างสบายใจเสียที

มีเงินเท่าไร ถึงจะพอ หลังเกษียณ

เงินเดือน (บาท)10,000 ชาย (ถ้าอยู่อีก 25ปี) 3,000,000 หญิง (อยู่อีก29 ปี) 3,500,000

เงินเดือน (บาท)50,000 ชาย (ถ้าอยู่อีก 25ปี) 15,000,000 หญิง (อยู่อีก29 ปี) 17,400,000

ผู้หญิงตามสถิติแล้วมีอายุยืนกว่าก็จะต้องมีเงินออมมากกว่าเพื่อใช้ก่อนจากไป

เงินจำนวนนี้ยังไม่ได้รวมกับหนี้สินส่วนบุคคล และระดับเงินเฟ้อซึ่งจะทำให้ค่าเงินของคุณลดลงไปอีก

เมื่อ คำนวณเป้าหมายเงินออมเอาไว้ในใจแล้ว ต้องไม่ลืมว่า การจะได้เงินออมก้อนนี้มาไว้ในมือยังขึ้นอยู่กับการวางแผนการออมอย่างมี ประสิทธิภาพ ทว่าในบางครั้งแม้จะวางแผนการออมเป็นอย่างดี แต่ด้วยรูปแบบการดำเนินชีวิตในสังคมที่แตกต่างกันไปในแต่ละบุคคล รวมถึงปัจจัยแวดล้อมอื่นๆ ก็อาจจะเป็นสาเหตุให้เงินออมของคุณไม่ถึงเป้าหมายได้ง่ายๆ

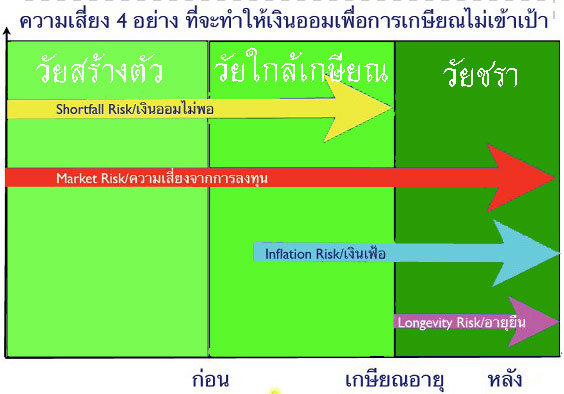

ตาม ปกติแล้ว เราสามารถแบ่งช่วงอายุของบุคคลได้เป็น 3 ช่วง คือ วัยสร้างเนื้อสร้างตัว วัยไม้ใกล้ฝั่ง (วัยใกล้เกษียณ) และ วัยชรา ซึ่งในแต่ละช่วงอายุก็จะมีปัจจัยเสี่ยงที่จะต้องพิจารณาแตกต่างกันไป โดยเฉพาะ 4 ปัจจัยเสี่ยงหลัก คือ การมีเงินออมไม่เพียงพอ ความเสี่ยงจากการลงทุน ภาวะเงินเฟ้อ และ การมีอายุยืนยาวกว่าที่คาด

1.เงินออมไม่พอ (Shortfall Risk)

ปัจจัย เรื่องเงินออมไม่เพียงพอมักพบได้ในกลุ่มวัยสร้างเนื้อสร้างตัว และวัยใกล้เกษียณ ซึ่งเป็นช่วงเวลาของการทำงานและยังมีความสามารถในการเก็บออม คนส่วนใหญ่มักคิดว่าตนเองจัดสรรเงินออมได้อย่างเหมาะสม แต่ความจริงแล้วยังไม่เพียงพอกับความต้องการใช้หลังเกษียณ

ปัญหา นี้หากปล่อยไว้เนิ่นนานจะค่อยๆ สะสมกลายเป็นปัญหาใหญ่ เพราะต้องไม่ลืมว่านอกจากการไม่สามารถออมเงินได้แล้ว ระยะเวลาการออมของเรายังน้อยลงไปทุกที บางท่านอาจเริ่มเห็นความสำคัญของการออมเงินก็ในขณะที่มีอายุมากพอสมควรแล้ว ขณะที่บางองค์กรก็มีนโยบายให้พนักงานเกษียณอายุก่อน 60 ปี (Early Retired) ดังนั้นเวลาที่จะทำงานและเก็บออมจึงมีไม่เพียงพอ ซึ่งจะส่งผลให้ระดับเงินออมไม่เป็นไปตามเป้าหมายที่วางไว้

2. ความเสี่ยงจากการลงทุน (Market Risk)

ความ เสี่ยงจากการลงทุนถือเป็นปัจจัยสำคัญที่จะอยู่กับเราไปตลอดชีวิต เริ่มตั้งแต่วัยสร้างเนื้อสร้างตัว วันใกล้เกษียณ (วัยใกล้เกษียณ) และ วัยชรา แม้แต่หลังเกษียณอายุก็ยังมีความจำเป็นที่จะต้องนำเงินไปลงทุนเพื่อเพิ่ม มูลค่าให้กับเงินออม การเลือกช่องทางการลงทุนที่เหมาะสมกับแต่ละช่วงอายุจึงเป็นปัจจัยสำคัญที่จะ ตัดสินว่าความเสี่ยงจากการลงทุนนั้นจะคุ้มค่ากับผลตอบแทนที่คาดว่าจะได้รับ หรือไม่

หลายคนอาจเลือกใช้วิธี การฝากเงินกับธนาคารพาณิชย์ทั้งร้อยเปอร์เซ็นต์ เพราะมองว่าเป็นทางเลือกที่มีระดับความเสี่ยงต่ำที่สุด โดยยอมแลกกับผลตอบแทนจากดอกเบี้ยในระดับต่ำ ทว่าหลังจาก พ.ร.บ.สถาบันคุ้มครองเงินฝากมีผลบังคับใช้ การฝากเงินกับธนาคารพาณิชย์อาจไม่ใช่ทางเลือกที่มั่นคงที่สุดอีกต่อไป

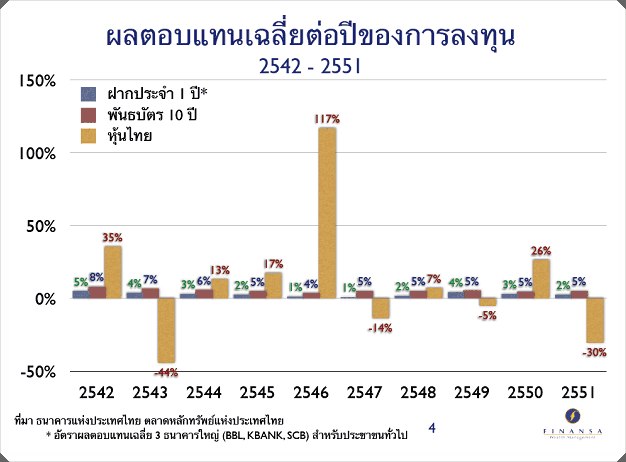

หากเราพิจารณาถึงระดับผลตอบแทนเฉลี่ยต่อปีของการลงทุนใน 3 ประเภท คือ เงินฝากประจำ 1 ปี (ดอกเบี้ยทบต้น10 ปี) , พันธบัตร 10 ปี และ การลงทุนในหุ้น 10 ปี จะเห็นได้ว่าเงินฝากประจำให้ผลตอบแทนในระดับต่ำที่ 2.85 % พันธบัตรให้ผลตอบแทน 5.51 % ขณะที่การลงทุนในหุ้นให้ผลตอบแทนสูงสุดที่ 6.93 %

ดัง นั้นจะเห็นได้ว่า ในระยะยาวผลตอบแทนจากการลงทุนในหุ้นให้ผลตอบแทนสูงสุด แม้ว่าในแต่ละช่วงภาวะตลาดหุ้นอาจปรับขึ้นลงซึ่งก็เป็นไปตามปัจจัยบวกและ ปัจจัยลบที่เข้ามากระทบ แต่ในระยะยาว ก็ยังให้ผลตอบแทนสูงกว่าการฝากเงินกับธนาคารและการลงทุนในตลาดพันธบัตรอยู่ ดี

3. ความเสี่ยงจากอัตราเงินเฟ้อ (Inflation Risk)

ความ เสี่ยงจากอัตราเงินเฟ้อ หรือ สภาวะที่ระดับราคาสินค้าและบริการโดยทั่วไปเพิ่มขึ้นอย่างต่อเนื่อง ระดับเงินเฟ้อที่สูงขึ้นย่อมจะส่งผลให้เงินที่มีสามารถซื้อสินค้าได้น้อยลง หรือเรียกง่ายๆ ว่า “เงินเสื่อมค่าลง” ซึ่งเป็นปัจจัยสำคัญที่จะทำให้ระดับการออมของเราลดลงไปได้มากอย่างไม่น่า เชื่อ

ปกติแล้วความเสี่ยงจาก อัตราเงินเฟ้อนั้นจะส่งผลกระทบค่อนข้างมากกับกลุ่มวัยใกล้เกษียณ และวัยชราเป็นหลัก ขณะที่วัยหนุ่มสาว หรือ วัยสร้างเนื้อสร้างตัวนั้นมีแนวโน้มที่จะปรับตัวรับกับภาวะเงินเฟ้อได้ดี กว่า โดยการปรับตัวดังกล่าว อาจเป็นรูปแบบของการปรับฐานเงินเดือนจากบริษัทหรือหน่วยงานที่สังกัด การย้ายงานเพื่อให้ได้รับเงินเดือนที่สูงขึ้น รวมถึงบางท่านอาจจัดสรรเงินออมไปลงทุนเพื่อเอาชนะเงินเฟ้อ เช่น การลงทุนในหุ้น การลงทุนในสินค้าโภคภัณฑ์ เช่นประเภท การค้าข้าว ทองคำ และ น้ำมัน เป็นต้น

4. ความเสี่ยงจากการมีอายุยืน (Longevity Risk)

ปัจจุบัน ประเทศไทยมีแนวโน้มของการเป็นสังคมผู้สูงอายุ ระบบการแพทย์ที่มีประสิทธิภาพส่งผลให้ประชากรส่วนใหญ่มีแนวโน้มที่จะมีอายุ ยืนยาวมากขึ้น หลายท่านอาจสงสัยว่าการมีอายุยืนยาวนั้นถือเป็นปัจจัยเสี่ยงอย่างไร ลองคิดดูง่ายๆ ว่าหากวันนี้เราเกษียณอายุจากการทำงานไปแล้ว แต่เมื่อเหลียวมาดูเงินออมของตนเองกลับพบว่าอาจมีไม่เพียงพอสำหรับการใช้ จ่ายหลังเกษียณในระยะยาว ซึ่งเราอาจใช้ชีวิตได้ยาวนานถึง 25-29 ปี แล้วจะทำอย่างไร เพราะในวัยขนาดนั้น เราคงไม่มีเรี่ยวแรงทำงานหารายได้แล้ว

แน่นอนว่าหากท่านเป็นข้าราชการ อาจจะไม่รู้สึกว่าการมีอายุยืนยาวคือปัญหาใหญ่ เพราะสวัสดิการของภาครัฐที่รองรับได้อย่างมีประสิทธิภาพและครอบคลุมความต้อง การ แต่หากท่านเป็นผู้หนึ่งที่เป็นพนักงาน หรือ ลูกจ้างภาคเอกชน ก็ต้องยอมรับว่าค่าแรงและสวัสดิการที่มียังไม่เพียงพอ ดังนั้นการมีชีวิตที่ยืนยาวมากขึ้นจึงกลายเป็นอีกหนึ่งปัจจัยที่จะทำให้เรา ต้องกลับมาทบทวนระดับการออมให้ดีกว่าเดิม

จาก 4 ปัจจัยเสี่ยงที่อาจทำให้เราไม่สามารถออมเงินเพื่อวัยเกษียณได้ตามเป้าหมาย หลายคนอาจเริ่มมีข้อสงสัยว่า … จะมีวิธีการที่ช่วยให้เราเอาชนะความเสี่ยงเหล่านี้หรือไม่ ? และ มีระบบการออม – การลงทุน แบบใดบ้างที่จะทำให้เรามีเงินออมเพียงพอสำหรับใช้จ่ายในวัยเกษียณ