พรบ รถยนต์ คืออะไร

พ.ร.บ. = พระราชบัญญัติ

พ.ร.บ. คุ้มครองผู้ประสบภัยจากรถ หรือพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ เป็นกฎหมายที่บังคับให้เจ้าของรถทุกคันที่จดทะเบียนกับกรมการขนส่งทางบกจะต้องทำและมีไว้เป็นหลักประกันให้กับคนในรถทุกคัน เพื่อเป็นหลักประกันสิทธิความคุ้มครองจากเงินกองกลางที่รถทุกคันได้ทำ พ.ร.บ. ไว้ ทำให้สามารถบรรเทาความเสียหาย ต่อสุขภาพ อนามัย ชีวิต ที่เกิดขึ้นจากอุบัติเหตุรถยนต์ได้ อย่างไรก็ตามความคุ้มครองไม่ได้ครอบคลุมถึงทรัพย์สิน และยังมีวงเงินที่จำกัด ส่วนมากผู้มีรถยนต์จึงต้องซื้อประกันรถยนต์ภาคสมัครใจ เพิ่ม (ประกันชั้น1,2,3,2+,3+) เพื่อให้ครอบคลุมความคุ้มครอง นั่นเอง

พระราชบัญญัติรถยนต์ พ.ศ. 2536

Vehicle Act, B.E. 2536ประกันภัยรถยนต์ภาคบังคับ (Compulsory Third Party Insurance) พรบ

สาระสำคัญการประกันภัยรถภาคบังคับ

เหตุผลในการประกาศใช้กฎหมาย

การที่รัฐออกกฎหมายกำหนดให้รถทุกคันต้องจัดให้มีประกันภัยอย่างน้อยที่สุด คือ การทำประกันภัยตามพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 โดยมีวัตถุประสงค์ ดังนี้

- เพื่อคุ้มครองและให้ความช่วยเหลือแก่ประชาชนที่ได้รับบาดเจ็บหรือเสียชีวิต เพราะเหตุ ประสบภัยจากรถ โดยให้ได้รับการรักษาพยาบาลอย่างทันท่วงที กรณีบาดเจ็บ หรือช่วยเป็นค่า ปลงศพ กรณีเสียชีวิต

- เป็นหลักประกันให้โรงพยาบาลหรือสถานพยาบาลว่าจะได้รับค่ารักษาพยาบาลในการรักษาพยาบาลผู้ประสบภัยจากรถ

- เป็นสวัสดิสงเคราะห์ที่รัฐมอบให้แก่ประชาชนผู้ได้รับความเสียหายเพราะเหตุประสบภัยจากรถ

- ส่งเสริมและสนับสนุนให้การประกันภัยเข้ามีส่วนร่วมในการบรรเทาความเดือดร้อนแก่ผู้ประสบภัยและครอบครัว

ประเภทรถที่ต้องทำประกันภัยตาม พ.ร.บ.คุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535

รถที่ต้องทำประกันภัยตาม พ.ร.บ. ได้แก่รถทุกชนิดทุกประเภทตามกฎหมายว่าด้วยรถยนต์ กฎหมายว่าด้วยการขนส่งทางบก กฎหมายว่าด้วยรถยนต์ทหาร เป็นรถที่เจ้าของมีไว้ใช้ ไม่ว่ารถดังกล่าวจะเดินด้วยกำลังเครื่องยนต์ กำลังไฟฟ้า หรือพลังงานอื่น เช่น รถยนต์ รถจักรยานยนต์ รถสามล้อเครื่อง รถยนต์โดยสาร รถบรรทุก หัวรถลากจูง รถพ่วง รถบดถนน รถอีแต๋น ฯลฯ

ดังนั้น การที่มีรถบางประเภท กรมการขนส่งทางบกไม่รับจดทะเบียน แต่หากเข้าข่ายว่ารถนั้นเดินด้วยกำลังเครื่องยนต์ กำลังไฟฟ้า หรือพลังงานอื่นแล้วก็จัดเป็นรถที่ต้องทำประกันภัยตาม พ.ร.บ. ด้วย

ประเภทรถที่ได้รับการยกเว้นไม่ต้องทำประกันภัย พ.ร.บ.

- รถสำหรับเฉพาะองค์พระมหากษัตริย์ พระราชินี พระรัชทายาท และรถสำหรับผู้สำเร็จราชการ แทนพระองค์

- รถของสำนักพระราชวังที่จดทะเบียน และมีเครื่องหมายตามระเบียบที่เลขาธิการพระราชวัง กำหนด

- รถของกระทรวง ทบวงกรม เทศบาล องค์การบริหารส่วนจังหวัด สุขาภิบาล กรุงเทพมหานคร เมืองพัทยา และส่วนราชการท้องถิ่นที่เรียกชื่ออย่างอื่น และรถยนต์ทหารตามกฎหมายว่าด้วยรถยนต์ทหาร

- รถของหน่วยงานธุรการขององค์กรที่จัดตั้งขึ้นตามรัฐธรรมนูญ และหน่วยงานธุรการที่เป็นอิสระขององค์กรใดๆ ที่ระบุไว้ในรัฐธรรมนูญ

ผู้มีหน้าที่ต้องทำประกันภัย พ.ร.บ.

ผู้มีหน้าที่ต้องทำประกันภัยรถ ได้แก่ เจ้าของรถ ผู้ครอบครองรถในฐานะผู้เช่าซื้อรถ และผู้นำรถที่จดทะเบียนในต่างประเทศเข้ามาใช้ในประเทศ การฝ่าฝืนไม่จัดให้มีประกันภัย พ.ร.บ.คุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 กฎหมายกำหนดโทษปรับไว้ไม่เกินหนึ่งหมื่นบาท

ผู้ที่ได้รับความคุ้มครองตาม พ.ร.บ.

ผู้ประสบภัย หมายถึง ประชาชนทุกคนที่ประสบภัยจากรถ ไม่ว่าจะเป็นผู้ขับขี่ ผู้โดยสาร คนเดินเท้า หากได้รับความเสียหายแก่ชีวิต ร่างกาย อนามัย อันเนื่องมาจากอุบัติเหตุที่เกิดขึ้นจากรถก็จะได้รับความคุ้มครองตาม พ.ร.บ. นี้

ผู้มีหน้าที่รับประกันตาม พ.ร.บ.

ผู้มีหน้าที่ต้องรับประกันภัย คือ บริษัทประกันวินาศภัยที่รับอนุญาตให้ประกอบธุรกิจประกันภัยรถ ประชาชนสามารถทำประกันภัยตาม พ.ร.บ. ได้ที่บริษัทประกันภัยข้างต้น รวมถึงสาขาของบริษัทนั้นๆ ทั่วประเทศ นอกจากนี้ยังมีบริษัท กลางคุ้มครองผู้ประสบภัยจากรถ จำกัด ที่รับประกันภัยเฉพาะรถจักรยานยนต์ มีสาขาให้บริการทุกจังหวัดทั่วประเทศ บริษัทใดฝ่าฝืนไม่รับประกันภัยรถตาม พ.ร.บ.คุ้มครองฯ ต้องระวางโทษปรับตั้งแต่ห้าหมื่นบาทถึงสองแสนห้าหมื่นบาท

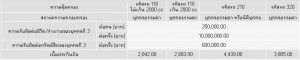

อัตราเบี้ยประกันภัย พ.ร.บ.

กำหนดเป็นอัตราเบี้ยคงที่อัตราเดียว แยกตามประเภทรถ และลักษณะการใช้รถ บริษัทไม่สามารถคิดเบี้ยประกันภัยต่างจากที่นายทะเบียนกำหนด ดังนี้

อัตราเบี้ยประกันภัยคงที่ ไม่รวมภาษีอากร

สำหรับการประกันภัยรถตาม พ.ร.บ.คุ้มครองผู้ประสบภัยจากรถ พ.ศ.2535

1.รถที่ขับเคลื่อนด้วยกำลังเครื่องยนต์

| ลำดับ | ประเภทรถและขนาดเครื่องยนต์ | การใช้รถยนต์ | |||

| รหัส | ส่วนบุคคล (บาท/ปี) | รหัส | รับจ้าง/ให้เช่า/สาธารณะ (บาท/ปี) | ||

| 1. | รถจักรยานยนต์ | 1.30 | 2.30 3.30 | ||

| 1.1 ไม่เกิน 75 ซี.ซี. | 150 | 150 | |||

| 1.2 เกิน 75 ซี.ซี.ไม่เกิน 125 ซี.ซี. | 300 | 350 | |||

| 1.3 เกิน 125 ซี.ซี. ไม่เกิน 150 ซี.ซี. | 400 | 400 | |||

| 1.4 เกิน 150 ซี.ซี. | 600 | 600 | |||

| 2. | รถสามล้อเครื่อง | 1.70 | 2.70 3.70 | ||

| 2.1 ในเขต กทม. | 720 | 1,440 | |||

| 2.2 นอกเขต กทม. | 400 | 400 | |||

| 3. | รถสกายแลป | 1.71 | 400 | 2.71 3.71 | 400 |

| 4. | รถยนต์นั่งไม่เกิน 7 คน | 1.10 | 600 | 2.10 3.10 | 1,900 |

| 5. | รถยนต์โดยสารเกิน 7 คน ขนาดที่นั่ง | 1.20 | 2.20 3.20 | ||

| 5.1 ไม่เกิน 15 ที่นั่ง | 1,100 | 2,320 | |||

| 5.2 เกิน 15 ที่นั่ง ไม่เกิน 20 ที่นั่ง | 2,050 | 3,480 | |||

| 5.3 เกิน 20 ที่นั่ง ไม่เกิน 40 ที่นั่ง | 3,200 | 6,660 | |||

| 5.4 เกิน 40 ที่นั่ง | 3,740 | 7,520 | |||

| รถยนต์โดยสารหมวด 4 | |||||

| (วิ่งระหว่างอำเภอกับอำเภอในจังหวัด) | |||||

| 5.5 ไม่เกิน 15 ที่นั่ง | – | 1,580 | |||

| 5.6 เกิน 15 ที่นั่ง ไม่เกิน 20 ที่นั่ง | – | 2,260 | |||

| 5.7 เกิน 20 ที่นั่ง ไม่เกิน 40 ที่นั่ง | – | 3,810 | |||

| 5.8 เกิน 40 ที่นั่ง | – | 4,630 | |||

| 6. | รถยนต์บรรทุก | 1.40 | 2.40 3.40 | ||

| 6.1 น้ำหนัก ไม่เกิน 3 ตัน | 900 | 1,760 | |||

| 6.2 น้ำหนัก เกิน 3 ตัน ไม่เกิน 6 ตัน | 1,220 | 1,830 | |||

| 6.3 น้ำหนัก เกิน 6 ตัน ไม่เกิน 12 ตัน | 1,310 | 1,980 | |||

| 6.4 น้ำหนัก เกิน 12 ตัน | 1,700 | 2,530 | |||

| 7. | รถยนต์บรรทุกน้ำมันเชื้อเพลิง แก๊ส หรือกรด | 1.42 | 2.42 3.42 | ||

| ขนานน้ำหนักรวม | |||||

| 7.1 ไม่เกิน 12 ตัน | 1,680 | 1,980 | |||

| 7.2 เกิน 12 ตัน | 2,320 | 3,060 | |||

| 8. | หัวรถลากจูง | 1.50 | 2,370 | 2.50 3.50 | 3,160 |

| 9. | รถพ่วง | 1.60 | 600 | 2.60 3.60 | 600 |

| 10. | รถยนต์ป้ายแดง(การค้ารถยนต์) | 4.01 | 1,530 | ||

| 11. | รถยนต์ที่ใช้ในการเกษตร | 4.06 | 90 | ||

| 12. | รถยนต์ประเภทอื่นๆ | 4.07 | 770 | ||

2.รถที่ขับเคลื่อนด้วยพลังงานไฟฟ้า

| ลำดับ | ประเภทรถและขนาดเครื่องยนต์ | การใช้รถยนต์ | |||

| รหัส | ส่วนบุคคล (บาท/ปี) | รหัส | รับจ้าง/ให้เช่า/สาธารณะ (บาท/ปี) | ||

| 1. | รถจักรยานยนต์ | 1.30E | 300 | 2.30E 3.30E | 350 |

| 2. | รถสามล้อ | 1.70E | 500 | 2.70E 3.70E | 1,440 |

| 3. | รถยนต์นั่งไม่เกิน 7 คน | 1.10E | 600 | 2.10E 3.20E | 1,900 |

หมายเหตุ : 1. รถที่จดทะเบียนในต่างประเทศและนำเข้ามาใช้ในราชอาณาจักรเป็นการชั่วคราว อัตราเบี้ยประกันภัยให้ใช้อัตราเบี้ยประกันภัยระยะสั้น หรือไม่เต็มปีตามพิกัดอัตราเบี้ยประกันภัยรถยนต์ พ.ศ. 2548

2. ให้นำอัตราเบี้ยประกันภัยรถจักรยานยนต์ส่วนบุคคลแยกตาม ซี. ซี. มาใช้กับรถจักรยานยนต์สามล้อดัดแปลงสำหรับคนพิการโดยอนุโลม

ความคุ้มครองเบื้องต้นตาม พ.ร.บ.

ค่าเสียหายเบื้องต้น ผู้ประสบภัยจะได้รับความคุ้มครองในความเสียหายที่เกิดขึ้น เป็นค่ารักษาพยาบาลกรณีบาดเจ็บและเป็นค่าปลงศพในกรณีเสียชีวิต โดยไม่ต้องรอพิสูจน์ความผิด บริษัทจะชดใช้ให้แก่ผู้ประสบภัย/ทายาทโดยธรรมของผู้ประสบภัย ภายใน 7 วัน นับแต่บริษัทได้รับคำร้องขอค่าเสียหายดังกล่าวเรียกว่า “ค่าเสียหายเบื้องต้น” โดยมีจำนวนเงิน ดังนี้

- กรณีบาดเจ็บ จะได้รับการชดใช้เป็นค่ารักษาพยาบาล และค่าใช้จ่ายอันจำเป็นเกี่ยวกับการรักษาพยาบาลตามที่จ่ายจริง แต่ไม่เกิน 30,000 บาท ต่อหนึ่งคน

- กรณีผู้ประสบภัยได้รับความเสียหายต่อร่างกาย (ทุพพลภาพ) อย่างหนึ่งอย่างใดดังต่อไปนี้บริษัทจะจ่ายค่าเสียหายเบื้องต้น จำนวน 35,000 บาท ต่อหนึ่งคน

(ก) ตาบอด

(ข) หูหนวก

(ค) เป็นใบ้หรือเสียความสามารถในการพูด หรือลิ้นขาด

(ง) สูญเสียอวัยวะสืบพันธุ์

(จ) เสียแขน ขา มือ เท้า นิ้ว

(ฉ) เสียอวัยวะอื่นใด

(ช) จิตพิการอย่างติดตัว

(ซ) ทุพพลภาพอย่างถาวร - กรณีบาดเจ็บจะได้รับการชดใช้ค่ารักษาพยาบาลตาม ข้อ 1. และต่อมาทุพพลภาพตาม ข้อ 2. รวมกันแล้วจะไม่เกิน 65,000 บาท ต่อหนึ่งคน

- กรณีเสียชีวิตจะได้รับการชดใช้เป็นค่าปลงศพและค่าใช้จ่ายอันจำเป็นเกี่ยวกับการจัดการศพ จำนวน 35,000 บาท ต่อหนึ่งคน

- กรณีเสียชีวิตภายหลังการรักษาพยาบาลและค่าใช้จ่ายอันจำเป็นเกี่ยวกับการรักษาพยาบาลตามที่จ่ายจริงตามข้อ 1 รวมกันไม่เกิน 65,000 บาท ต่อหนึ่งคน

ค่าเสียหายเบื้องต้น กรณีรถตั้งแต่ 2 คัน ขึ้นไปก่อให้เกิดความเสียหาย

กรณีรถตั้งแต่ 2 คันขึ้นไปก่อให้เกิดความเสียหาย(เฉี่ยวชนกัน) เป็นเหตุให้ผู้ซึ่งอยู่ในรถไม่ว่าจะเป็นผู้ขับขี่หรือผู้โดยสารก็ตาม หากได้รับบาดเจ็บหรือเสียชีวิต ให้บริษัทที่รับประกันภัยรถแต่ละคันจ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัยซึ่งอยู่ในรถคันที่บริษัทรับประกันภัยไว้ แต่ถ้าผู้ประสบภัยเป็นบุคคลภายนอกไม่ได้อยู่ในรถคันใดคันหนึ่ง ให้บริษัทร่วมกันจ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัยโดยเฉลี่ยจ่ายในอัตราส่วนที่เท่ากัน

การใช้สิทธิขอรับค่าเสียหายเบื้องต้น

ผู้ประสบภัยต้องร้องขอค่าเสียหายเบื้องต้น กับบริษัทภายใน 180 วัน นับแต่วันที่มีความเสียหายเกิดขึ้น โดยใช้หลักฐาน ดังนี้

- กรณีบาดเจ็บ

1.1 ใบเสร็จรับเงินจากโรงพยาบาลหรือสถานพยาบาล หรือหลักฐานการแจ้งหนี้เกี่ยวกับการรักษาพยาบาล

1.2 สำเนาบัตรประจำตัวประชาชน หรือสำเนาใบสำคัญประจำตัวคนต่างด้าว หรือสำเนาหนังสือเดินทาง หรือหลักฐานอื่นใดที่ทางราชการเป็นผู้ออกให ้ที่สามารถพิสูจน์ได้ว่าผู้ที่มีชื่อในหลักฐานนั้นเป็นผู้ประสบภัย

ในกรณีผู้ประสบภัยที่ได้รับบาดเจ็บต่อมาทุพพลภาพ นอกจากต้องยื่นหลักฐานตาม ข้อ 1.1 และ 1.2 แล้ว ให้ยื่นใบรับรองแพทย์ หรือความเห็นแพทย์ หรือหลักฐานอื่นใดที่ระบุว่าเป็นผู้ประสบภัยซึ่งทุพพลภาพ พร้อมทั้งสำเนาบันทึกประจำวันของพนักงานสอบสวน หรือหลักฐานอื่นที่แสดงว่าผู้นั้นได้รับความเสียหายจากการประสบภัยจากรถเพิ่มเติมด้วย - กรณีเสียชีวิต

2.1 สำเนามรณบัตร

2.2 สำเนาบันทึกประจำวันของพนักงานสอบสวน

2.3 สำเนาบัตรประจำตัว หรือสำเนาใบสำคัญประจำตัวคนต่างด้าว หรือสำเนาหนังสือเดินทาง หรือหลักฐานอื่นใดที่ทางราชการเป็นผู้ออกให้ที่สามารถพิสูจน์ได้ว่า ผู้ที่มีชื่อในหลักฐานนั้นเป็นผู้ประสบภัย

ค่าสินไหมทดแทน(ส่วนเกินค่าเสียหายเบื้องต้น)

บริษัทจะชดใช้ค่าสินไหมทดแทนเพื่อความเสียหายต่อชีวิต ร่างกาย หรืออนามัยของผู้ประสบภัยในนามผู้เอาประกันภัย ซึ่งผู้เอาประกันภัยจะต้องรับผิดชอบตามกฎหมายต่อผู้ประสบภัย เนื่องจากรถที่ใช้หรืออยู่ในทาง หรือเนื่องจากสิ่งที่บรรทุกหรือติดตั้งในรถนั้น ในระหว่างระยะเวลาประกันภัย ดังนี้

1. ในกรณีที่ผู้ประสบภัยได้รับบาดเจ็บ แต่ไม่ถึงกับสูญเสียอวัยวะหรือทุพพลภาพอย่างถาวร บริษัทจะจ่ายค่ารักษาพยาบาลและค่าเสียหายอย่างอื่นที่ผู้ประสบภัย สามารถเรียกร้องได้ตามมูลละเมิดตามความเสียหายที่แท้จริงแต่ไม่เกิน 80,000 บาท ต่อหนึ่งคน

2. กรณีได้รับความเสียหายต่อร่างกายหรืออนามัยในกรณีใดกรณีหนึ่งหรือหลายกรณี ดังต่อไปนี้ บริษัทจะจ่ายเต็มตามจำนวนเงินคุ้มครองสูงสุด 300,000 บาท ต่อหนึ่งคน(ก) ตาบอด

(ข) หูหนวก

(ค) เป็นใบ้หรือเสียความสามารถในการพูด หรือลิ้นขาด

(ง) สูญเสียอวัยวะสืบพันธุ์

(จ) เสียแขน ขา มือ เท้า นิ้ว

(ฉ) เสียอวัยวะอื่นใด

(ช) จิตพิการอย่างติดตัว

(ซ) ทุพพลภาพอย่างถาวร3. กรณีเสียชีวิต บริษัทจะจ่ายเต็มตามจำนวนเงินคุ้มครองสูงสุด 300,000 บาท ต่อหนึ่งคน

4. ในกรณีที่เข้ารับการรักษาพยาบาลในสถานพยาบาลในฐานะคนไข้ใน บริษัทจะจ่ายค่าชดเชยรายวัน วันละ 200 บาท จำนวนรวมกันไม่เกิน 20 วัน เป็นค่าเสียหายที่เพิ่มขึ้น นอกเหนือจากความคุ้มครองที่กล่าวมาแล้วนั้น

การสำรองจ่ายค่ารักษาพยาบาล ค่าทดแทน ค่าชดเชยรายวัน และค่าปลงศพ

ในกรณีรถที่เอาประกันภัยไว้กับบริษัทประสบอุบัติเหตุชนกับรถอื่น ซึ่งมีการประกันภัยตามกรมธรรม์ประกันภัยคุ้มครองผู้ประสบภัยจากรถ บริษัทจะสำรองจ่าย ให้แก่ผู้ประสบภัย ซึ่งโดยสารมาในรถ หรือกำลังขึ้น หรือกำลังลงจากรถที่เอาประกันภัยไว้กับบริษัท ดังนี้

- ค่ารักษาพยาบาลตามใบเสร็จรับเงิน ไม่เกิน 80,000 บาท ต่อหนึ่งคน สำหรับกรณีได้รับบาดเจ็บ

- ค่าทดแทน หรือค่าปลงศพ เป็นจำนวนเงิน 300,000 บาท ต่อหนึ่งคน สำหรับกรณีเสียชีวิต สูญเสียอวัยวะ หรือทุพพลภาพอย่างถาวร

- ค่ารักษาพยาบาล ค่าทดแทน หรือค่าปลงศพ รวมกันไม่เกิน 300,000 บาท ต่อหนึ่งคน

สำหรับ ผู้ประสบภัยที่เป็นบุคคลภายนอกรถ บริษัทและผู้รับประกันภัยอื่นจะร่วมกันสำรองจ่ายค่ารักษาพยาบาล ค่าทดแทนหรือค่าปลงศพ โดยเฉลี่ยฝ่ายละเท่าๆ กัน

กองทุนทดแทนผู้ประสบภัย

กองทุนทดแทนผู้ประสบภัย ตั้งขึ้นตามพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 มีวัตถุประสงค์เพื่อเป็นทุนสำหรับจ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัย กรณีดังต่อไปนี้

1. รถคันที่ก่อให้เกิดความเสียหายแก่ผู้ประสบภัยมิได้จัดทำประกันภัยตามที่กฎหมายกำหนดไว้ และเจ้าของรถไม่จ่ายค่าเสียหายเบื้องต้น(กรณีบาดเจ็บเท่าที่รักษาจริงจะไม่เกิน 30,000 บาท หากเสียชีวิต 35,000 บาท )

2. รถคันที่ก่อให้เกิดความเสียหายมิได้อยู่ในความครอบครองของเจ้าของรถในขณะเกิดเหตุ เพราะถูกยักยอก ฉ้อโกง กรรโชก ลักทรัพย์ ชิงทรัพย์ หรือปล้นทรัพย์ และได้มีการร้องทุกข์ต่อพนักงานสอบสวนไว้แล้ว

3. รถนั้นไม่มีผู้แสดงตนเป็นเจ้าของรถและมิได้จัดให้มีการประกันความเสียหายตามที่กฎหมายกำหนดไว้

4. รถนั้นมีผู้ขับหลบหนีไปหรือไม่อาจทราบได้ว่าความเสียหายเกิดจากรถคันใด

5. บริษัทไม่จ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัยหรือจ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัยไม่ครบจำนวน

6. รถคันที่ก่อให้เกิดความเสียหายเป็นรถที่ได้รับการยกเว้นตามกฎหมาย

กรณีรถไม่ทำประกันภัยไปก่อให้เกิดความเสียหายกับผู้ประสบภัย

กฎหมายกำหนดให้เจ้าของรถมีหน้าที่ต้องทำประกันภัยตามพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 เมื่อเจ้าของรถฝ่าฝืนไม่ทำประกันภัยแล้วรถคันดังกล่าวไปก่อให้เกิดความเสียหายกับผู้ประสบภัย เจ้าของรถจึงมีหน้าที่ต้องรับผิดชอบต่อความเสียหายนั้น ถ้าผู้ประสบภัยได้รับบาดเจ็บเจ้าของรถต้องจ่ายค่ารักษาพยาบาลหรือถ้าเสียชีวิตต้องรับผิดชอบค่าปลงศพ อย่างน้อยต้องไม่ต่ำกว่าจำนวนที่กฎหมายกำหนดไว้(กรณีบาดเจ็บเท่าที่รักษาจริงจะไม่เกิน 30,000 บาท หากเสียชีวิต 35,000 บาท ) หากน้อยกว่านี้ผู้ประสบภัยหรือทายาทโดยธรรมของผู้ประสบภัยยังคงมาขอรับส่วนที่ยังขาดอยู่ได้จากกองทุนทดแทนผู้ประสบภัย เมื่อกองทุนทดแทนผู้ประสบภัยจ่ายไปแล้ว กฎหมายกำหนดให้นายทะเบียนตามพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 มีหน้าที่เรียกเงินตามจำนวนที่ได้จ่ายไปคืนจากเจ้าของรถรวมทั้งเงินเพิ่มในอัตราร้อยละยี่สิบของจำนวนค่าเสียหายเบื้องต้นที่จ่ายจากกองทุนทดแทนผู้ประสบภัยเพื่อเข้าสมทบอีกต่างหากภายใน 7 วันนับแต่วันที่ได้รับคำสั่งจากนายทะเบียน

ระยะเวลาการใช้สิทธิขอรับค่าเสียหายเบื้องต้นตามพระราชบัญญัตินี้

กฎหมายกำหนดระยะเวลาการใช้สิทธิขอรับค่าเสียหายเบื้องต้น ให้ผู้ประสบภัยต้องร้องขอภายใน 180 วันนับแต่วันที่มีความเสียหายเกิดขึ้น

บริษัทกลางคุ้มครองผู้ประสบภัยจากรถ จำกัด

ตามพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 มาตรา 10 ทวิ บัญญัติให้จัดตั้ง “ บริษัทกลางคุ้มครองผู้ประสบภัยจากรถ จำกัด ” ขึ้นเพื่อวัตถุประสงค์ เพื่อให้บริการเกี่ยวกับการรับคำร้องขอและการจ่ายค่าสินไหมทดแทนตามพระราชบัญญัตินี้ แทนบริษัทประกันภัยต่าง ๆ เป็นการอำนวยความสะดวกแก่ผู้ประสบภัยหรือทายาทโดยธรรมของผู้ประสบภัยที่ไม่สามารถเรียกร้องค่าเสียหายจากบริษัทที่รับประกันภัยรถคันที่ก่อให้เกิดความเสียหายได้ เนื่องจากบริษัทกลางฯ มีสาขาให้บริการอยู่ทุกจังหวัดทั่วประเทศ

- ต่อมาเมื่อวันที่ 14 เมษายน 2542 คณะรัฐมนตรีได้อนุมัติให้บริษัทกลางฯ รับประกันภัยเฉพาะรถจักรยานยนต์ได้

- ทำหน้าที่เป็นสำนักงานประกันภัยรถผ่านแดนแห่งชาติ (Thai National Bureau of Insurance)

ปัจจุบันบริษัท กลางคุ้มครองผู้ประสบภัยจากรถ จำกัด ตั้งอยู่เลขที่ 44/1 อาคารรุ่งโรจน์ธนกุล ชั้น 1 ถนนรัชดาภิเษก เขตห้วยขวาง กรุงเทพฯ 10310 โทร 0-2100-9191 แฟ็กซ์ 0-2643-0293-4

ฝ่ายสำนักนายทะเบียนคุ้มครองผู้ประสบภัยจากรถ